نحوه تایید گرفتن برای ورود به معامله

صرف نظر از نوع استراتژی تریدینگ و محیطی که قرار است در آن فعالیت کنیم، همه ما خیلی از وقت ها درباره چگونگی ورود به بازار، سیگنال های تأیید ورود و انتخاب مناسب ترین نقطه ورود با چالش روبرو می شویم.

چگونه وارد یک معامله شویم؟

استراتژی معرفی شده در این مطلب، به شما برای پیدا کردن محدوده مورد مناسب برای ورود به پوزیشن کمک می کند. در واقع در این سطح از پرایس اکشن ما انتظار داریم که تغییری در ابزار مالی مورد نظر رخ دهد اما نمی توان بدون تأیید بیشتر وارد پوزیشن شد و برای ورود به تأیید بیشتری نیاز داریم. این استراتژی کمک می کند که بهترین نقطه ورود یا بهترین نرخ برای ورود به معامله را پیدا کنیم.

نقطه ورود چیست؟

نقطه ورود، نرخ دقیق قیمتی است که تریدر در آن وارد معامله می شود طوری که احتمال موفقیت و سودآوری او به حداکثر برسد.

نقطه ورود در فارکس چه اهمیتی دارد؟

وقتی روند کلی بازار را شناسایی کرده و آماده شروع یک معامله در یک محدوده معاملاتی بالقوه شدیم، باید تأیید ورود را در بهترین نقطه ورود پیدا کنیم.

پیدا کردن یک استراتژی ورود کامل و بی نقص باعث می شود تا بی هدف وارد پوزیشن نشویم. با چنین استراتژی می توان پوزیشن های مناسب را به موقع و با استفاده از سیگنال هایی دقیق و درست شناسایی و انتخاب کرد.

هر تریدری برای سودآور شدن معاملاتش استراتژی خاصی دارد. ممکن است این استراتژی از نوع کردن بر اساس عرضه و تقاضا باشد یا از نوع پرایس اکشن، تریدینگ بر اساس موج الیوت و غیره. بیشتر تریدرها می توانند به راحتی محدوده های مناسب برای تریدینگ را شناسایی کنند اما خیلی از آنها هیچ استراتژی ورود کامل و بی نقصی برای شکار نقاط ورود مناسب ندارند.

این افراد به صورت کورکورانه معامله می کنند مثل اینکه هنگام عبور از خیابان، دو طرف را نگاه نکنیم. گرچه این افراد استراتژی های تریدینگ سودآوری دارند اما در جریان نیستند که چطور نقاط ورود و خروج را شناسایی کنند و ممکن است بارها با این سوالات روبرو شوند:

- بهترین زمان ورود به پوزیشن چه زمانی است؟

- چگونه وارد پوزیشن شوم؟

- آیا خیلی زود وارد پوزیشن می شوم؟

- آیا باید به اندازه یک کندل دیگر هم منتظر بمانم؟

- باید به دنبال چه سیگنال هایی باشم؟

اگر پاسخ این سوالات را بدانید، تریدینگ برای شما بسیار راحت خواهد بود اما متأسفانه معمولاً اینطور نیست.

اگر شما هم جزء چنین تریدرهایی هستید، یک استراتژیک برای تریدینگ دارید و می توانید محدوده های بالقوه برای تریدینگ را شناسایی و پیگیری کنید اما نمی دانید بعد از آن چه کنید و نقاط ورود و خروج را کجا تنظیم کنید، این مقاله برای شما مفید است.

با ما همراه باشید تا با برخی از استراتژی های ورود به پوزیشن و انتخاب بهترین نقطه ورود آشنا شوید.

تشکیل کندل استیک

تشکیل کندل استیک رایج ترین و مطمئن ترین تکنیک ورود است که تقریباً همه تریدرها از آن استفاده می کنند. در این تکنیک، تریدرها دائماً از الگوهایی مثل ستاره دنباله دار و الگوی پوشا استفاده می کنند.

الگوهای کندل استیک نقاط ورود دقیق را پیدا می کنند که می توان جهت آینده قیمت را بر اساس آنها پیش بینی کرد و احتمال موفقیت تریدرها را افزایش می دهند.

الگوی کندل استیک محبوب ترین بخش از است و به تریدرها امکان می دهد که معاملاتشان را بر اساس شکل گیری کندل ها تریگر کنند.

مزایا و معایب

- مناسب تریدرهای روزانه؛

- محبوب ترین و رایج ترین روش تأیید برای پیدا کردن یک نقطه ورود؛

- مناسب تریدرهایی که معاملات زیادی دارند؛

- مناسب تریدرهای فعال؛

- امکان شناسایی آسان نقطه ورود و حد ضرر؛

- از آنجایی که خیلی ها تشکیل این الگوها را تحت نظر دارند، ممکن است این روش خوب کار نکند.

الگوهای نمودار

الگوهای نمودار یکی از پرکاربردترین ابزارهای ورود هستند. استفاده از این الگوها به تشخیص منشأ همه حرکات مهم قیمت پیش از رخ دادن واقعی آنها کمک می کند تا بتوانید به موقع از آنها استفاده کنید.

این الگوها نشان می دهند که آیا جهت فعلی قیمت ادامه پیدا می کند یا معکوس می شود.

گرچه کردن بر اساس الگوی نمودار یک استراتژی مستقل است اما می تواند تکنیک ورود خیلی خوبی باشد.

از جمله الگوهای محبوب می توان به این موارد اشاره کرد:

- سروشانه

- اوج دوقلو

- کف دوقلو

- کف گرد (Rounding bottom)

- فنجان و دسته

- کنج

- الگوی پرچم یا پرچم سه گوش

- مثلث نزولی

- مثلث صعودی

- مثلث متقارن

مزایا و معایب

- الگوی نمودار یک تکنیک ورود زودهنگام/مبتنی بر مومنتوم است؛

- شناسایی این الگوها راحت است؛

- شکل گیری این الگو زمانبر است.

تشکیل 2B

اسم دیگر 2B، الگوی اسپرینگ است. این تکنیک اولین بار در کتاب ویکتور اسپراندئو معرفی شد که تریدرها به او تریدر ویک هم می گویند.

ویکتور اسپراندئو در کتابش به نام اصول گمانه زنی (دلالی) حرفه ای، الگوی 2B را به این صورت توضیح می دهد در یک روند صعودی، اگر نمودار قیمت به اوج قبلی نفوذ کند اما نتواند این راه را ادامه دهد و بلافاصله به پایین کف قبلی ریزش کند، روند موجود مستعد معکوس شدن است. عکس این شرایط برای روند نزولی صدق می کند.

این الگو شبیه به یک M یا W با بریک اوت کاذب است و سیگنال معکوس شدن روند را ایجاد می کند.

نمودار قیمت سعی می کند یکی از اوج ها یا کف های اخیر را بشکند اما در ادامه روند صعودی یا نزولی ناکام می ماند.

مزایا و معایب

- تکنیک ورود بر اساس مومنتوم؛

- راحت تر بودن شناسایی دقیق نقاط ورود؛

- طولانی بودن زمان شکل گیری؛

- مناسب تریدرهایی که می خواهند با شدت کمتری بر شکل گیری پرایس اکشن نظارت کنند؛

- ترس از بریک اوت واقعی.

تشکیل V

این الگو، الگوی V معمولی نیست که در آن قیمت یک دارایی به شدت سقوط کرده و بعد به شدت افزایش پیدا می کند. باید شدت ریزش را نسبت به شدت افزایش و بالعکس ارزیابی کنید تا هنگام پول بک برای کردن تصمیم بگیرید.

مزایا و معایب

- تکنیک ورود مبتنی بر مومنتوم؛

- امکان تعریف آسان حد ضرر؛

- نمی توان نقاط ورود را به راحتی شناسایی کرد؛

- ممکن است قیمت پول بک نکند.

ستاپ ترید غالب

ستاپ غالب یکی از تکنیک های ورودی است که می تواند طرح تریدینگ شما را بهینه سازی کند.

گاهی اوقات ممکن است مشاهده کنید که یک کندل مومنتوم مخالف غیرعادی با فیتیله خیلی کوچک یا بدون فیتیله به محدوده بالقوه شما نفوذ می کند. چنین شرایطی باعث ایجاد ابهام و ترس از تریگر شدن ورود برنامه ریزی شده می شود. سپس نمودار قیمت پیش از اینکه دست به کار شوید، به مسیر مورد نظر شما ادامه می دهد.

برای ورود به معامله در این استراتژی، باید نسبت به محدوده تریدینگ بالقوه مورد نظرتان اطمینان زیادی داشته باشید، سپس صبر کنید تا یک نفوذ قوی با یک کندل مخالف انجام شود. حالا می توانید معامله را اجرا کنید.

مزایا و معایب

- مناسب تریدرهایی که در بازار فعالیت زیادی دارند؛

- مناسب تریدرهایی که نسبت به جو بازار، احساس خاصی دارند؛

- امکان کاهش محدوده SL وجود دارد؛

- ترس از مومنتوم جهت مخالف.

محدوده حد ضرر

تریدرهایی که نسبت به محافظه کارتر هستند، این استراتژی ورود را بیشتر می پسندند.

در این روش باید نقطه ای را که احتمالاً قرار دادن در آن امن است، تشخیص دهید. سپس صبر کنید تا قیمت به محدوده بالقوه برگشته و به محدوده شما (فرض کنید، 15 پیپ) برسد. حالا سفارش limit شما تریگر می شود و حتی یک پیپ هم از 15 پیپ برنامه ریزی شده برای فراتر نخواهید رفت.

این مقاله را در نظر بگیرید: جفت ارز EUR/USD با نرخ 1.1220 معامله می شود. همیشه خودتان را 15 پیپ نگه می دارید. شما معتقدید که قیمت قبل از صعود، کمی ریزش خواهد کرد و شما باید روی 1.1185 تنظیم شود. سپس یک سفارش معلق روی سطح 1.1200 تنظیم می کنید – نقطه ای که انتظار دارید، قیمت پیش از صعود به آن سطح ریزش کند – تا مطمئن شوید که روی نزدیک ترین نقطه به کف روند معامله می کنید و یک برنامه ریزی شده هم دارید.

و البته باید اسپرید بروکر را هم برای این تکنیک ورود در نظر داشته باشید.

مزایا و معایب

- مناسب تریدرهایی که دقیق و سختگیرانه ای دارند؛

- امکان از دست دادن فرصت ترید؛

- امکان متوقف شدن در اثر جهش؛

- تریدرهایی که ترس از دست دادن دارند نمی توانند به آن پایبند بمانند؛

- تریدرها می توانند در یک نرخ مشخص وارد پوزیشن شوند.

شکست ضد روند

ضد روند، خط مخالف روند اصلی است.

می توانید در محدوده بالقوه یک ضد روند رسم کنید و منتظر شکستن آن بمانید. وقتی خط روند جزئی کوتاه مدت شکسته شود و حرکت قیمت در جهت مورد پیش بینی شما شروع شود، می توانید وارد معامله شوید.

این یک روش بسیار ساده اما کارآمد برای ورود به یک معامله امن است.

مزایا و معایب

- تأیید ورود بر اساس مومنتوم؛

- احتمال زیاد نادیده گرفتن پرایس اکشن افقی؛

- احتمال در نظر گرفتن بخش تکانشی سریع تر حرکت بازار؛

- ترس از بریک اوت کاذب.

کدامیک از استراتژی های ورود را انتخاب کنیم؟

شما باید سعی کنید به هر روشی از سرمایه خودتان حفاظت کنید در غیر این صورت نمی توانید در دنیای تریدینگ دوام بیاورید. پیش از اجرای معامله، برای پیشگیری از ضرر خوب فکر کنید.

شاید اینطور برآورد کنید که قیمت یک جفت ارز صعود می کند اما اگر برای اجرای معامله عجله کنید، سود بالقوه شما محدود می شود. تکنیک های ورود به از بین بردن تردید و ایجاد اطمینان لازم برای ورود به یک معامله کمک می کنند.

می توانید متناسب با سبک تریدینگ، رفتار و استراتژی خودتان یک یا چند مورد از این تکنیک های ورود را انتخاب کنید تا بهترین نقاط را برای ورود پیدا کنید. یک یا چند تکنیکی که برای شما معنادار هستند را انتخاب کرده و به آنها پایبند بمانید.

جمع بندی

تجربه نشان داده که تریدرها هنگام معامله تصمیماتی خودکار و ناخودآگاه می گیرند.

پس هر تکنیکی که انتخاب می کنید، مهم است که همیشه طبق برنامه پیش بروید و منتظر شرایط مناسب بمانید. قانون اصلی برای موفقیت در تریدینگ این است که با یک تأیید قوی وارد معامله شوید.

معمولاً بدون وجود تکنیک ها یا قوانین ورود مناسب، احتمال تصمیم گیری ضعیف وجود دارد.

صرفاً به دلیل اینکه قیمت به سرعت در حال حرکت است، وارد معامله نشوید و سعی کنید احساسات را از معاملاتتان حذف کنید.

امیدواریم که این مقاله برای شما مفید بوده باشد و به شما برای تنظیم قوانین ورود به معامله و اپیدا کردن نقطه ورود به معامله در فارکس و پرایس اکشن اهمیت بسیار زیادی دارد و هر تریدری باید بتواند با توجه به نوع جفت ارزی که برای معامله انتخاب می کند ، در نقطه مناسبی وارد بازار شده و در نقطه مناسبی نیز از بازار خارج شود.

در این مقاله به آموزش نقطه ورود به معامله با اسمارت مانی و پرایس اکشن پیشرفته می پردازیم. البته چند اندیکاتور نقطه ورود را نیز برایتان معرفی می کنیم. ولی همانطور که می دانید پیدا کردن نقطه ورود با پرایس اکشن و کندل ها اعتبار بسیار بیشتری نسبت به اندیکاتور ها و سایر روش های تحلیل تکنیکال دارد.

| استراتژی اول | ⚡️ Risk Entry |

| استراتژی دوم | ? Confirmation Entry |

این مقاله درس 45 از دوره اسمارت مانی ایتسکا می باشد. این دوره توسط وبسایت ایتسکا به زبان فارسی و به صورت کاملا رایگان ایجاد شده و در اختیار دانشجویان آن قرار گرفته است. جهت مشاهده لیست بروکرهای مارکت میکر و مشاهده آنها بر روی لینک زیر کلیک کنید.

زمانی که ناحیه ورود به معامله را پیدا کردیم باید نقطه ورود به معامله را نیز پیدا کرده و در بهترین نقطه ممکن وارد بازار شویم. در کل دو نوع ورود به معامله داریم:

- ورود به معامله با ریسک Risk Entry

- ورود به معامله با تاییدیه Confirmation Entry

ورود به معامله با ریسک Risk Entry

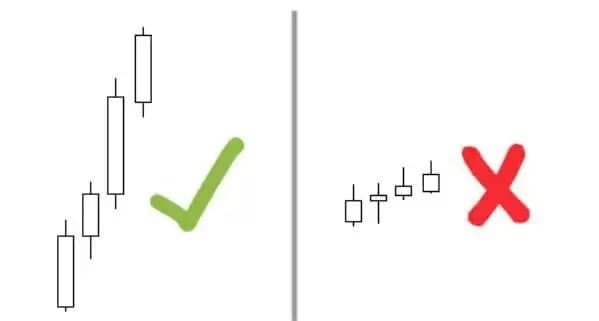

در شکل زیر بسیار ساده نقطه ورود به معامله با ریسک را برایتان آموزش داده ایم. در شکل زیر ورود در دومین قله به عنوان ورود با ریسک در نظر گرفته می شود. فرض بر این است در تایم فریم بالا تر قرار داریم. برای مثال تایم فریم بالا شاید برای شما تایم فریم روزانه باشد ولی برای من تایم فریم هفتگی و برای دیگری منظور از تایم فریم بالا یک ساعته !

تایم فریم پایین تر نیز پایین تر از تایم فریم انتخابی ما خواهد بود. یعنی اگر تایم فریم 1 ساعته را انتخاب کرده اید ، تایم فریم 15m می تواند به عنوان تایم فریم پایین تر بررسی گردد.

در شکل زیر برای مثال در تایم فریم روزانه قرار داریم و کادر آبی رنگ ناحیه عرضه می باشد. پس قله دوم می تواند موقعیت مناسبی برای گرفتن پوزیشن Short باشد. یعنی می خواهیم از این LH (Lower High) ایجاد شده استفاده کرده و سفارش فروش باز کنیم.

می توان ناحیه عرضه ها را با روش های مختلفی بهبود بخشیده و نسبت ریسک به ریوارد را افزایش داد. ولی در مقابل ممکن است احتمال اینکه نتوانید وارد پوزیشن شوید نیز افزایش پیدا می کند.

ورود به معامله با ریسک Risk Entry

در این نوع برای گرفتن تاییدیه ورود به معامله به تایم فریم های پایین تر مراجعه می کنیم. شکل زیر همان کادر قرمز رنگ در تایم فریم پایین تر می باشد. زمانی که قیمت به کادر قرمز رنگ در شکل بالا (تایم فریم بالا تر) وارد شود ، باید بلافاصله به تایم فریم پایین تر مراجعه کنید.

در تایم فریم پایین تر نیز منتظر می مانیم تا قیمت به روند نزولی تغییر پیدا کند.

پس اگر در تایم فریم بالاتر ناحیه عرضه وجود داشته باشد ، این عرضه در تایم فریم های پایین تر زود تر خود را نشان خواهد داد.

ورود به معامله با تاییدیه Confirmation Entry

به این دلیل پیدا کردن نقطه ورود به معامله در تایم فریم بالا تر و بدون بررسی تایم فریم پایین تر ورود به ریسک نامیده می شود. زیرا باعث افزایش ریسک معاملاتی شده است.

پس در شکل بالا زمانی که CHOCH در تایم فریم پایین تر را مشاهده کردید هم می توانید در نقطه 1 وارد شوید و هم می توانید منتظر تاییدیه دوم مانده و در نقطه 2 وارد معامله شد.

در بسیاری از موارد دیده می شود قیمت بعد از نقطه 1 پایین رفته و برای پاکسازی لیکوئیدیتی دوباره بالاتر از ناحیه عرضه رفته و حد ضررتان زده شده و دوباره به سمت پایین برگردد. به این دلیل توصیه می کنیم برای ورود به معامله منتظر تاییدیه دوم بمانید.

بهترین استراتژی نقطه ورود

این مورد در درجه اول به شخصیت تریدر و او بستگی دارد. برخی افراد فقط در یک تایم فریم معامله می کنند و برخی دیگر که ریسک پذیری کمتر دارند برای گرفتن تاییدیه ورود به معامله به تایم فریم پایین تر مراجعه می کنند.

برخی تریدر ها نیز با توجه به شرایط موجود در بازار ممکن است از هر دو روش برای ورود در استفاده کنند.

برای مثال در شکل مرتبط با Risk Entry با توجه به آموزش های درس های قبلی می توانید به تایم فریم های پایین تر مراجعه کرده و ناحیه عرضه را بهبود بخشیم. و با این روش می توان Limit Order را در ناحیه کوچکتری قرار داد. و این امر باعث بهبود ریسک به ریوارد می شود.

زمانی که از روش ورود به معامله با ریسک استفاده می کنید بهتر است همسو با روند معامله کنید. زیرا احتمال اینکه قیمت به مسیر عادی خود ادامه دهد بالاست. پس رمان هایی که در جهت روند بازار قرار دارید و می خواهید همسو با روند معامله کنید می توان از ورود به معامله با ریسک استفاده کرده و بع تایم فریم های پایین تر مراجعه نکرد.

این روش (Risk Entry) برای افرادی که وقت کافی برای معامله ندارند و به عبارتی تریدر های بلند مدت خوب است.

مهم ترین این روش این است که ممکن است وارد شوید که قیمت وارد یک ناحیه شده و آن را لمس کرده و به سرعت پایین برگشته و به روند فبلی خود ادامه دهد. و اگر در این ناحیه عدم تعادل بزرگی بین عرضه و تقاضا وجود داشته باشد ، سود خوبی از معامله کسب خواهید کرد.

در صورتی که در این شرایط اگر می خواستید منتظر تایید ورود به معامله بمانید ممکن بود بازار و این فرصت را از دست بدهید. پس در این روش نیازی نیست پای سیستم بمانید. و می توانید از قبل سفارش خود را به صورت Limit Order ثبت کنید تا زمانی که قیمت به میزان مورد نظر شما رسید معامله اجرا شود.

نکته منفی این روش این است که ممکن است قیمت بر خلاف جهت روند حرکت کرده و موجب ضرر شما شود.

حال روش ورود به معامله با تایید را بررسی می کنیم. در این روش نیز ابتدا باید در تایم فریم بالا تر نقطه ورود را مشخص کرده و بعد به تایم فریم پایین تر مراجعه کنید. در تایم فریم پایین تر نیز باید تایید ها را با استفاده از ، ، ، و … تغییر روند و نقطه ورود در پرایس اکشن را تایید کنید.

در تایم فریم پایین تر نیز می توانید نواحی عرضه و تقاضا را مشخص کرده و بهینه سازید و زمانی که در این محدوده باریک تر قیمت به محدوده مورد نظرتان رسید وارد معامله شوید.

زمانی که می خواهید در خلاف جهت روند ترید کنید بهتر است از این روش یعنی ورود به معامله با تایید استفاده کنید. زیرا در مقایسه با ترید های همسو با روند به احتمال کمتری نواحی مورد نظر نگه داشته شوند و باید منتظر تایید های بیشتری بمانید تا کاملا تایید شود.

این روش برای زمانی که ناحیه عرضه و یا تقاضا در تایم فریم بالاتر بزرگ باشد نیز مناسب است. در این مورد باید به خاطر داشته باشید که بزرگی نواحی عرضه و تقاضا برای جفت ارز های مختلف متفاوت می باشد.

این نواحی اغلب تا 100 پیپ می تواند ایجاد شوند و زمانی که به یک ناحیه به بزرگی 100 پیپ وارد می شوید ، احتمال وجود سیگنال های اشتباه بالا می رود.

به این دلیل استفاده از تایید های بیشتر برای ورود به معامله بسیار خوب است. و با این روش ریسک به ریوارد بیشتری نیز خواهید داشت. چون اگر در تایم فریم بالا نواحی عرضه و یا تقاضای بزرگی داشته باشید ، در مقابل استاپ لاس بزرگی خواهید داشت. ولی در تایم فریم های پایین تر می توانید استاپ لاس خود را نیز پایین تر آورده و بهبود بخشید.

این روش زمانی که قیمت با سرعت زیاد وارد ناحیه مورد نظر در تایم فریم بالاتر شده است نیز کاربردی تر می باشد. زمانی که در کف الگوی V ایجاد شود یعنی قیمت با سرعت زیادی خود را به ناحیه عرضه رسانده است. در این مورد بهتر است از روش ورود به معامله با ریسک استفاده نکنید. و به تایم فریم پایین تر مراجعه کنید و منتظر باشید تا آن به نزولی تغییر پیدا کند.

مهم ترین مزیت این روش تایید بیشتر و ریسک به ریوارد بالاتر می باشد. و اصلی ترین معایب آن نیز این است که در صورتی که قیمت نزند تریدر حرکت هایی را از دست خواهد داد.

زیرا گاهی اوقات قیمت یک لمس کوچک از ناحیه عرضه داشته و بالافاصله پایین می رود.

زمان های ورود به معامله در فارکس (پرایس اکشن)

در شکل های زیر روش های ورود به معامله (نواحی عرضه و تقاضا) چه به صورت ریسکی و چه با تاییدیه را مشاهده می کنید. بعد از انکه تصمیم گرفتید در ناحیه مورد نظر وارد شوید ، حال باید مشحص کنید در کدام قسمت از این ناحیه (ناحیه عرضه و تقاضا) می خواهید وارد معامله شوید. و باید نقطه ورود و استاپ لاس را در ناحیه ای که مشخص کرده اید وارد کنید.

- ورود به معامله در مرز ناحیه عرضه و تقاضا (Distal)

- ورود به معامله در سطح تعادلی ناحیه عرضه و تقاضا (EQ)

- ورود به معامله در استاپ لاس ثابت Fixed Stop Loss

ورود به معامله در مرز ناحیه عرضه و تقاضا

اولین روش ورود به معامله در مرز ناحیه عرضه و تقاضا می باشد. پس برای مثال در شکل زیر نقطه ورود و استاپ لاس را برایتان با این روش مشخص کرده ایم. استاپ لاس نیز با توجه نوع تریدر مشخص می شود و معمولا در مرز پایینی قرار داده می شود.

معمولا میزان استاپ لاس را تریدر بعد از گذشت زمان و با تجربه و تست و با توجه به نوع جفت ارز می تواند به خوبی تشخیص دهد. در این مورد باید میزان نواسانات جفت ارز ، میزان بروکر و … نیز باید در نظر گرفته شود.

پس ساده ترین استراتژی برای ورود به معامله در ناحیه مشخص شده ورود در مرز ناحیه می باشد.

ورود به معامله در مرز ناحیه عرضه و تقاضا

ورود به معامله در سطح تعادلی ناحیه عرضه و تقاضا (EQ)

را نیز در پشت این ناحیه قرار می دهیم. استاپ لاس را در واقع باید در اساس ارتفاع ناحیه ورود مشخص کرد.

ورود به معامله در سطح تعادلی ناحیه عرضه و تقاضا (EQ)

ورود به معامله در استاپ لاس ثابت Fixed Stop Loss

در نهایت ورود به معامله در استاپ لاس ثابت می باشد. این روش برای افراد حرفه ای توصیه می شود. افرادی که مدت زیادی است در فارکس فعالیت داشته و معامله می کنند.

این روش به تایم فریمی که در آن وارد شده اید و نیز جفت ارز مورد معامله شما بستگی دارد و بهینه ترین روش ممکن می باشد.

برای مثال فرض کنید در جفت ارز یورو/دلار بهترین استاپ لاس که بر اساس تجربه به دست آمده است ، 5 پیپ می باشد. حال زمانی که ناحیه خود برای ترید و ورود به معامله را پیدا کردید ، ابتدا استاپ لاس را تنظیم کرده و با فاصله 5 پیپی از آن وارد معامله می شویم.

مشخص کردن نقطه ورود در این روش به عوامل مختلفی از قبیل میزان ریسک به ریوارد و و … نیز بستگی دارد.

اگر در فارکس تازه کار هستید فعلا این روش برای شما توصیه نمی شود. و همیشه در مرز ناحیه و یا در سطح تعادلی وارد معامله شوید.

ورود به معامله در استاپ لاس ثابت Fixed Stop Loss

پیدا کردن نقطه ورود در پرایس اکشن (کندل های ورود به معامله)

در ادامه نحوه پیدا کردن نقطه ورود در پرایس اکشن با مولتی تایم فریم را با مثال واقعی از بازار آموزش می دهیم.

در شکل زیر در تایم فریم هفتگی جفت ارز یورو/دلار قرار داریم. ناحیه عرضه را در این تایم فریم رسم کرده ایم. بازار برای پر کردن لیکوئیدیتی دوباره به ناحیه عرضه برگشته است. حال اگر بخواهیم با ریسک وارد معامله شویم باید در ناحیه ای که با دایره زرد رنگ مشخص کرده ایم ورود کنیم.

پیدا کردن نقطه ورود در پرایس اکشن (کندل های ورود به معامله)

حال فرض کنید می خواهیم با تاییدیه وارد معامله شویم. پس به تایم فریم پایین تر یعنی روزانه مراجعه می کنیم. و بررسی می کنیم که آیا در تایم فریم پایین تر نیز بازار در حال تغییر روند صعودی به نزولی است و یا خیر؟

همانطور که از شکل زیر مشخص است ، روند بازار در تایم فریم پایین تر نیز به نزولی تغییر پیدا کرده و شاهد چاک ها و باس های متوالی و تغییر روند در بازار هستیم.

پس دوبراه برای این تایم فریم ناحیه عرضه را مشخص می کنیم و در نقزه تاییده دوم کخ با دایراه مشخص کرده ایم وارد می شویم و یا منتظر تایید سوم می مانیم.

اکر در ناحیه مشخص شده وارد شویم می توانیم نقطه ورود را در مرز ناحیه و یا سطح تعادلی قرار داده و حد ضرر را نیز بالاتر و طبق آموزش های بالا مشخص سازیم.

پیدا کردن نقطه ورود در پرایس اکشن (کندل های ورود به معامله)

اندیکاتور نقطه ورود در فارکس

برای پیدا کردن نقطه ورود علاوه بر استراتژی و روش بیان شده در بالا می توانید از اندیکاتور ها نیز استفاده کنید. تریدر ها اغلب در سه بازار فارکس ، ارز دیجیتال و بورس فعالیت دارند. در هر کدام از این بازار ها معمولا از اندیکاتور های متفاوتی استفاده می شوند. ولی برخی اندیکاتور ها مانند RSI در هر سه بازار بیان شده مهم بوده و اهمیت بسیار زیادی دارد.

بهترین اندیکاتور های نقطه ورود در فارکس به صورت زیر بوده و می توان بر اساس آنها در نقطه مناسبی وارد بازار شده و در نقطه مناسبی نیز از بازار خارج شد.

ستراتژی تریدینگ کلی خودتان کمک کرده باشد.